L'évolution des taux immobiliers en 2021

15 ans

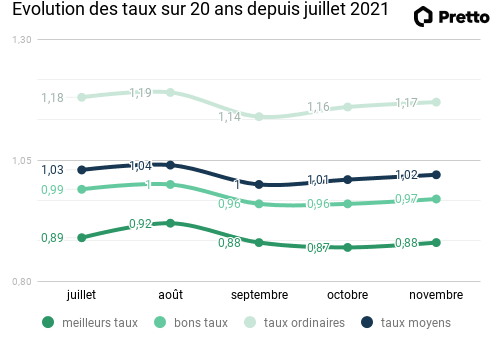

20 ans

25 ans

15 ans

20 ans

25 ans

Sommaire

L’avis de Pretto sur les taux actuels en novembre 2024

« Le rebond du marché immobilier se confirme en cet automne 2024, nous voyons de nombreux projets se concrétiser après plusieurs mois de recherche. Cela annonce un début d’année 2025 extrêmement dynamique, mais les prix pourraient rapidement reprendre leur hausse. »

Cependant, accéder au crédit commence à devenir un peu plus complexe : demande d’apport plus importante de la part des banques, taux d’endettement fixé à 35% à la fin de l’été 2021. Retrouvez tout l’historique des taux de crédit en 2021 avec nos articles.

Envie de connaître l’évolution de votre taux personnalisé ? Faites la simulation et abonnez-vous à notre alerte taux !

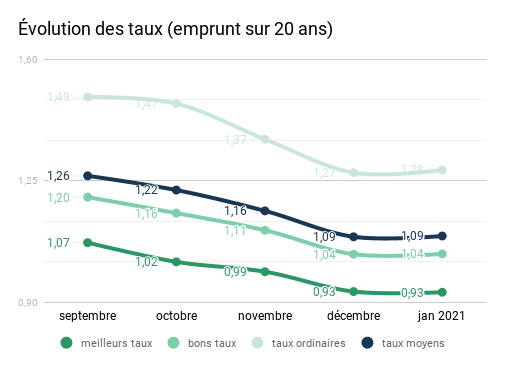

Les taux immobiliers de janvier 2021

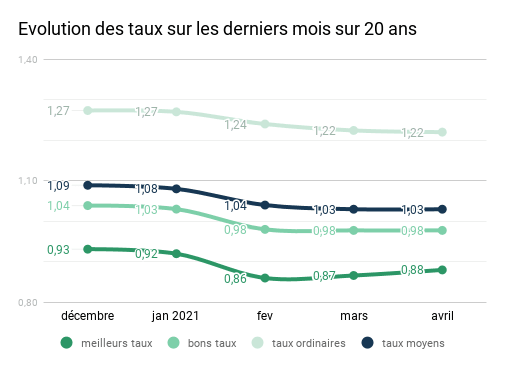

Après l'assouplissement des recommandations du HCSF, une autre bonne nouvelle : les taux immobiliers de janvier 2021 restent bas. Si la plupart des banques a opté pour leur stabilité, d'autres appliquent des baisses allant jusqu'à -0,2 point. De quoi bien commencer cette nouvelle année !

Ils étaient attendus ! Les taux de janvier 2021 sont arrivés. Et ils restent bas ! En effet, désireuses de continuer de prêter, les banques ont préféré opter pour un maintien à la baisse. Ainsi, les taux moyens sont de 0,90 % sur 15 ans, 1,09 % sur 20 ans et 1,34 % sur 25 ans, peu ou prou identiques à ceux de décembre 2020 (0,94 % sur 15 ans, 1,09 % sur 20 ans et 1,34 % sur 25 ans). Les meilleurs taux sont de 0,78 %, 0,92 % et 1,11 % sur ces mêmes durées d'emprunt.

Sachez que ces taux moyens de janvier se rapprochent fortement des taux bas historiques de fin 2019 ! A cette période en effet, ils étaient de 0,91 % sur 15 ans, 1,07 % sur 20 ans et 1,35 % sur 25 ans.

"Qui dit début d'année, dit nouveaux projets immobiliers. Les banques sont désireuses de prêter afin de relancer leur activité : ces taux bas, proches de niveaux historiques, sont sans surprise. S'ils sont stables globalement, certaines banques appliquent une baisse entre 0,05 et 0,2 point sur toutes les durées d'emprunt afin de s'aligner sur leurs concurrents".

Assouplissements du HCSF : hausse de 6 % de la capacité d'emprunt

Quelles conséquences sur votre pouvoir d'achat ? En 2021, un couple avec 4 000 € nets mensuels pourra emprunter 347 000 € sur 25 ans à 1,57 % (taux ordinaire) à 35 %, contre 327 000 € en 2020 à 33 % d’endettement. Les mensualités maximales passeront de 1 320 € à 1 401 €. Soit une capacité d’emprunt supplémentaire de 20 000 € !

"Les emprunteurs pourront en moyenne obtenir 6 % de capacité d'emprunt supplémentaire. C'est une bonne nouvelle pour eux qui étaient bloqués à 33 %, malgré un dossier solide. C'est aussi un peu plus de souffle pour une partie des investisseurs locatifs, dont la finançabilité a perdu 12 points en 2020"

Cet assouplissement s'accompagne également d'une légère hausse du taux d'usure, entre 10 et moins de 20 ans : 2,57 % (contre 2,52 %). Les prêts à taux fixe d’une durée de 20 ans et plus connaissent cependant une très légère baisse : 2,67 %, contre 2,68 % au trimestre dernier. Pour rappel, "le taux d’usure est le taux maximum que les établissements de crédit sont légalement autorisés à pratiquer" lors d'un prêt.

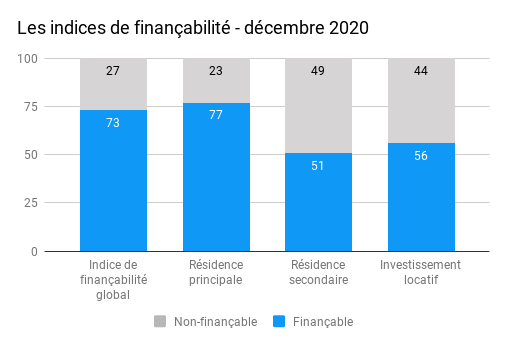

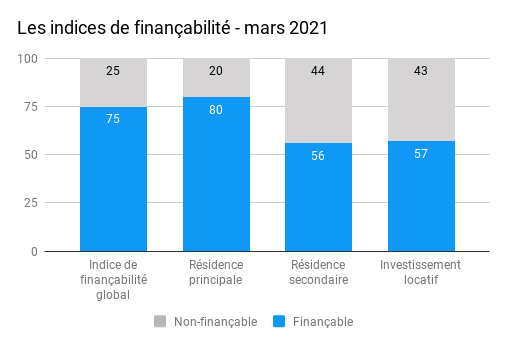

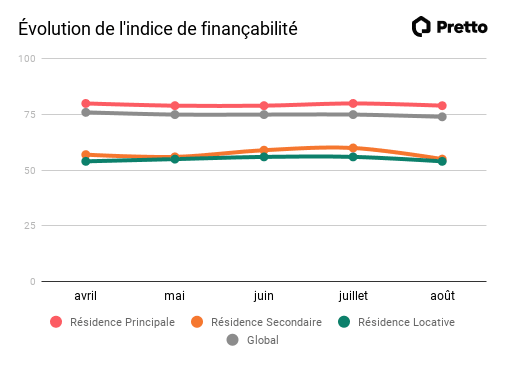

La finançabilité se maintient, hormis sur les résidences secondaires

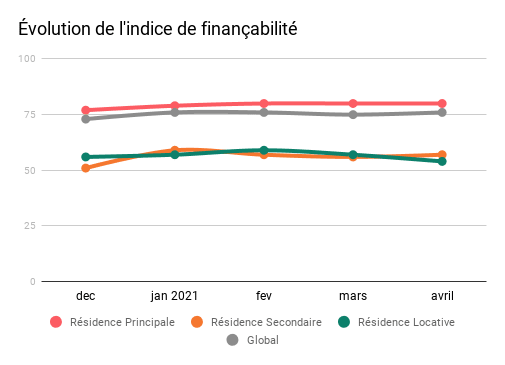

L'indice global de finançabilité établi par Pretto, qui évalue la part de simulations Pretto qui répondent positivement aux critères d'évaluation des banques, a connu une légère amélioration en décembre : + 1 point pour l'indice global, les résidences principales et les investissements locatifs.

En revanche, la finançabilité des résidences secondaires est en recul de 5 points, passant de 56 à 51 points, reflétant plus des projets testés fondamentalement moins faisables, qu'une évolution des politiques d'octroi.

"La fin d'année n'est pas vraiment une période très propice à l'achat de résidence secondaire. Nos chiffres indiquent une baisse de la demande, bien qu'elle reste supérieure à celle de décembre 2019. 2020 a été une année très particulière pour les résidences secondaires, avec une demande relancée suite au 1er confinement"

Pour aller plus loin : Où les Français achètent-ils leur résidence secondaire ?

Pour aller plus loin : Où les Français achètent-ils leur résidence secondaire ?

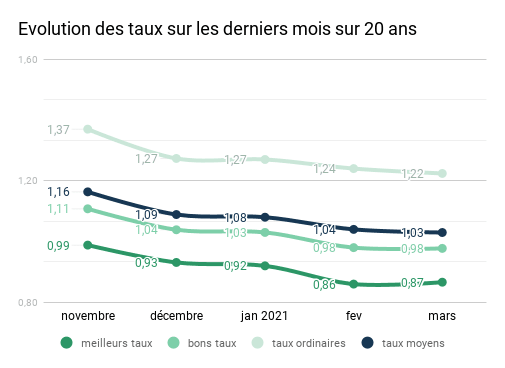

Les taux immobiliers en février 2021

Les taux observés à partir des premières grilles reçues sont inférieurs au point le plus bas relevé en décembre 2019. Les banques veulent démarrer l'année en trombe et la concurrence est forte : résultat, les meilleurs profils peuvent emprunter à moins d'1 % !

Les taux de février sont en baisse par rapport à l'ensemble du mois de janvier. Les premières estimations de taux moyens à partir des grilles reçues en ce début de mois sont de 0,84 % sur 15 ans, 1,01 % sur 20 ans et de 1,26 % sur 25 ans.

Les taux atteignent ainsi des niveaux inférieurs à ceux de décembre 2019, période identifiée par Crédit logement comme un plus bas historique !

Nous observons, chez presque toutes les banques, des taux inférieurs à ceux communiqués en décembre 2019, avec des écarts de 0,1 ou 0,2 point. Les banques pratiquent donc en ce moment des taux plus bas que le plus bas historique de décembre 2019.

Cette baisse s'explique notamment par le niveau des OAT (Obligations Assimilables du Trésor français, titres d'emprunt obligataires émis par l'Etat pour 2 à 50 ans) qui restent à des niveaux très bas depuis 3 mois.

Concernant les meilleurs profils, ils profitent encore de taux inférieurs à 1 %. Pour un emprunteur seul aux revenus supérieurs à 60 00 € ou un couple à 80 000 €, il est possible d'emprunter à 0,67 % sur 15 ans, 0,85 % sur 20 ans et 1,06 % sur 25 ans !

Pour aller plus loin : Pour en savoir plus sur les taux du mois

Pour aller plus loin : Pour en savoir plus sur les taux du moisLes taux immobiliers en mars 2021

Certaines banques ont légèrement baissé leurs taux, tandis que d'autres les remontent. Mais dans l'ensemble, les taux restent stables en ce début de mois.

Sur la base des premières grilles reçues, les taux restent globalement stables. Quelques banques ont décidé d'augmenter leurs taux de 0,10 point, d'autres ont opté pour une baisse similaire, mais une majorité reste sur des niveaux inchangés. L'inflation ne présente pas encore un risque pour les taux immobiliers.

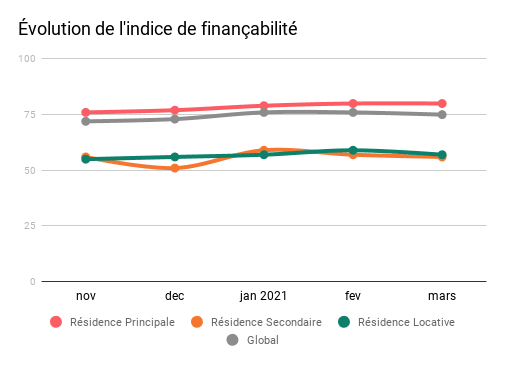

Et enfin, signe que les recommandations assouplies du HSCF sont de plus en plus appliquées par les banques, la finançabilité continue de s'améliorer !

Les premières estimations de taux moyens à partir des grilles reçues en ce début de mois sont de 0,87 % sur 15 ans, 1,04 % sur 20 ans et 1,26 % sur 25 ans.

Concernant les meilleurs profils, il est toujours possible d'emprunter à des taux très bas : 0,7 % sur 15 ans, 0,91 % sur 20 ans et 1,09 % sur 25 ans !

Pour aller plus loin : Consultez les taux du moment

Pour aller plus loin : Consultez les taux du momentLes taux sur 20 ans pour les meilleurs profils ont connu une légère hausse de 0,05 point, mais les banques restent dans une volonté de prêter et d'attirer de nouveaux clients. Par ailleurs, le mouvement d'application des nouvelles recommandations du HSCF se poursuit. Les conditions d'emprunt restent favorables pour les ménages avec un projet d'achat immobilier.

Un risque de remontée des taux ?

Ce maintien intervient alors que les taux d'OAT ont connu une hausse au mois de février (-0,047 % au 25/02) avant de retomber à -0,175 % au 1er mars 2021.

Ce mouvement est principalement dû à la confiance accrue des investisseurs en le redémarrage de l’économie, qui provoque un transfert des capitaux vers les marchés d’actions et donc une baisse des prix des obligations.

Si vous vous demandez si les taux pourraient remonter, à ce jour, les marchés n'anticipent pas une flambée de l'inflation sur l'année 2021, qui est de +0,9 % en janvier pour la zone euro, loin du seuil des 2 % considéré par la BCE comme un objectif.

"Nous pensons qu’il est un peu tôt pour parler d'une remontée des taux immobiliers, un sujet d'abord lié à la position de la BCE. Par ailleurs, les banques ont encore des dépôts importants et peuvent financer le crédit immobilier pour bonne part sur des ressources propres".

A moyen terme, si les augmentations de l'inflation et de l'OAT France se poursuivent, les établissements bancaires pourraient refléter ces mouvements de marché par une hausse de leurs grilles de taux.

La finançabilité continue de s'améliorer

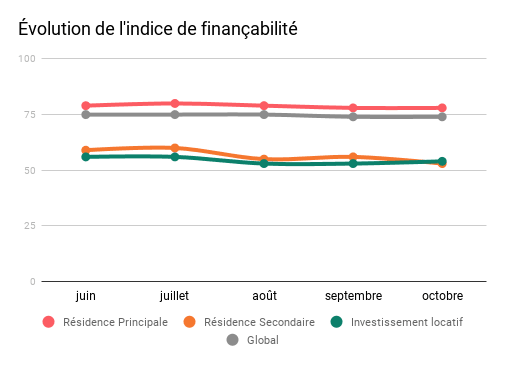

Ainsi, l'indice de finançabilité des résidences principales augmente d'un point (80 points) et celui des investissements locatifs de 2 points (59 points). L'indice global, lui, se maintient à 76 points.

Les nouvelles préconisations du HCSF ont ouvert la voie à une hausse des dossiers traités par les banques. La capacité d'emprunt a augmenté de 6 % et plus de 60 000 ménages bloqués l'année dernière par le taux d'endettement à 33 % vont pouvoir revenir. Les taux bas historiques constatés début février ont aussi aidé les demandes de financement.

Pour aller plus loin : Comprendre le taux d'endettement

Pour aller plus loin : Comprendre le taux d'endettementLes taux immobiliers en avril 2021

Bonne nouvelle ! Les taux immobiliers sont de nouveau à la baisse. La grande majorité des banques applique les nouvelles recommandations du HCSF. Le financement sans apport redevient une option chez plusieurs établissements.

En ce début de mois d'avril, les taux sont globalement à la baisse, bien que quelques rares banques aient décidé de remonter leur barème de 0,05 à 0,1 point. Les premières estimations de taux moyens à partir des grilles reçues sont de 0,84 % sur 15 ans, 1 % sur 20 ans et 1,22 % sur 25 ans.

Ces taux restent proches de niveaux historiques, déjà constatés en février dernier. Les baisses constatées, entre 0,02 et 0,05 point, concernent plutôt les profils ayant des revenus modestes. Les meilleurs barèmes restent quant à eux globalement stables, à des niveaux très compétitifs.

Ces derniers peuvent en effet emprunter à 0,7 % sur 15 ans, 0,88 % sur 20 ans et 1,08 % sur 25 ans.

"Le taux de l'OAT a connu de légères hausses ces dernières semaines, mais il reste négatif. La BCE a assuré vouloir assurer la stabilité et la maîtrise de l'inflation. La majorité des banques ne souhaite pas freiner l'octroi de crédit et compte aussi sur le surplus d'épargne des Français pour continuer à proposer des taux attractifs."

Pour le 2ème trimestre 2021, il recule de 0,05 % sur les durées de moins de 20 ans, et de 0,07 % sur 20 ans et plus. Soit 2,52 % pour les prêts entre 10 et 20 ans et 2,6 % pour les prêts de 20 ans et plus.

Cet abaissement du taux d'usure est dû aux baisses de taux successives de ces derniers mois. Le niveau toujours très bas des taux d'avril devrait éviter que les profils de certains emprunteurs, comme les plus de 45 ans ou les plus fragiles financièrement, ne soient trop impactés et exclus du crédit immobilier.

Le financement sans apport toujours possible

En 2020, les banques étaient exigeantes sur l'apport, demandant 10 %, voire 20 %. Aujourd'hui, les stratégies diffèrent selon les acteurs et leurs organismes de caution, mais nous constatons que davantage de dossiers avec apport faible sont étudiés.

De façon générale, vous pouvez obtenir un financement à 110 % si :

- vous avez moins de 35 ans et présentez un profil évolutif, qui permet à la banque d'anticiper une hausse des revenus,

- votre épargne résiduelle correspond aux frais, notamment dans le cadre d'un investissement locatif où mobiliser l'apport peut affecter le rendement,

- le reste à vivre est important.

Des conditions de financement plutôt stables

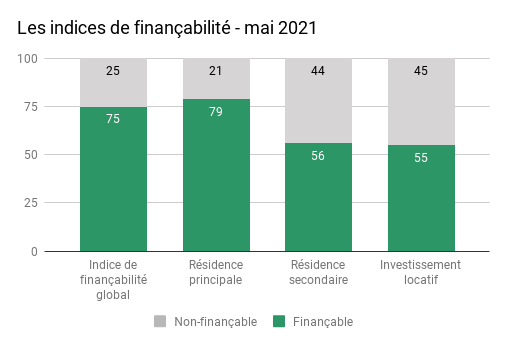

Les indices de finançabilité sont en léger recul : stable pour les résidences principales, -2 points pour les investissements locatifs et -1 points pour les résidences secondaires. L'indice global est lui aussi stable, à 75 points.

L'impact du nouveau confinement sera a priori mesuré. Les banques restent ouvertes et sont désormais préparées à ce genre de situation, de même que les notaires. Bien que les agences immobilières soient fermées, les Français peuvent continuer à effectuer des visites pour acheter leur résidence principale. Le marché n'est pas à l'arrêt.

Les taux immobiliers en mai 2021

Après avoir baissé en avril 2021, les taux immobiliers sont légèrement à la hausse ce mois-ci. Une situation qui s'explique notamment par des banques parfois saturées par l'afflux de demandes.

Selon les premières grilles communiquées par les banques, les taux de mai sont en hausse. Les premières estimations des taux moyens sont de 0,89 % sur 15 ans, 1,05 % sur 20 ans et 1,28 % sur 25 ans.

Pour les meilleurs profils, les taux sont de 0,7 % sur 15 ans, 0,9 % sur 20 ans et 1,11 % sur 25 ans.

Un premier mouvement de hausse avait déjà eu lieu en mars dernier, mais il ne concernait que très peu d'établissements. Cette fois-ci, c'est une hausse qui s'étend à d'autres acteurs du marché : les banques ont eu beaucoup de dossiers à traiter ces dernières semaines sous l'effet des taux bas et d'une forte demande.

Pour aller plus loin : Suivre les taux immobiliers

Pour aller plus loin : Suivre les taux immobiliers Cette hausse des barèmes fait aussi suite à une hausse du taux des Obligations Assimilables du Trésor (OAT) depuis début avril : -0,031 % au 29 avril (contre -0,17 % au 1er avril 2021).

La hausse des taux actuels reste mesurée. Ces derniers sont encore assez proches des taux historiques constatés en février 2021. Il faudra voir au second semestre si la hausse se confirme, ou si c'est un effet temporaire.

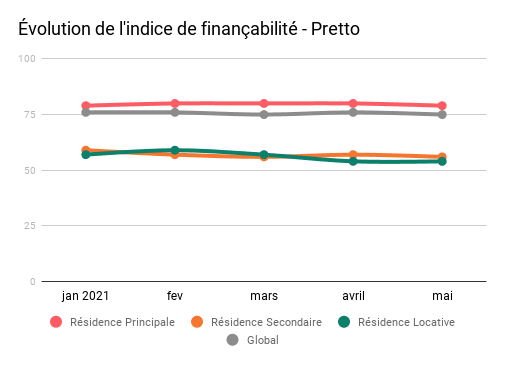

La finançabilité des résidences principales au beau fixe

Le financement des résidences principales et secondaires est en légère amélioration (+1 point) quand celui des investissements locatifs recule de 2 points. Une légère baisse qui s'explique par les délais de traitement qui s'allongent, et des banques qui privilégient le financement des résidences principales.

Les taux immobiliers en juin 2021

Les taux continuent leur hausse. Tout comme le mois dernier, les banques ont encore d'importants volumes de demandes de financement à traiter, et l'OAT 10 ans évolue en territoire positif.

La hausse des taux se poursuit. Après une hausse d'en moyenne de 0,02 % - 0,03 % en mai dernier, les premières estimations indiquent une hausse autour de 0,02 à 0,04 %. Certaines banques ont augmenté leurs taux de 0,1 %, en particulier sur les durées les plus longues d'emprunt.

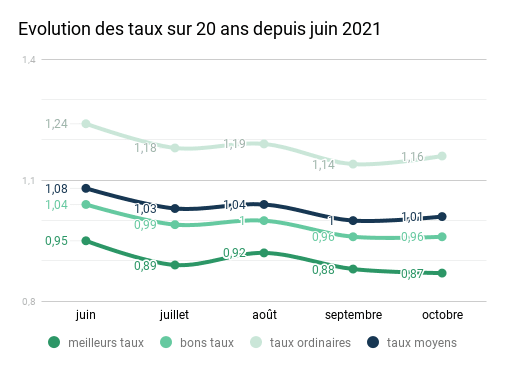

Les taux moyens sont de 0,98 % sur 15 ans, 1,11 % sur 20 ans et 1,35 % sur 25 ans. Les meilleurs profils peuvent emprunter à 0,72 % sur 15 ans, 0,91 % sur 20 ans et 1,12 % sur 25 ans.

Les banques qui n'avaient pas encore augmenté leurs taux suivent le mouvement initié le mois dernier. Par ailleurs, le marché est dynamique et les demandes de financement nombreuses : les banques ont encore beaucoup de dossiers à traiter.

Pour aller plus loin : Suivre les taux immobiliers

Pour aller plus loin : Suivre les taux immobiliersCette révision des taux à la hausse est aussi liée à la remontée de l'OAT 10 ans, qui a augmenté de près de 0,5 % depuis fin avril et est de nouveau positif. Pour rappel, les Obligations Assimilables du Trésor français (OAT) sont les emprunts de l'Etat et peuvent être émis sur plusieurs durées (de 2 à 50 ans). Ils servent d'indicateurs pour suivre la tendance des taux immobiliers.

L'évolution des taux immobiliers reste principalement liée à celle de l'OAT, qui reste à un niveau encore très bas mais qui a augmenté nettement, plus que ce que nous voyons à ce stade dans les taux immobiliers. L'inflation est également un facteur important ; elle a connu une légère hausse depuis le début d'année mais demeure à des niveaux faibles qui ne justifient pas encore une intervention de la BCE. Pour le moment, les conditions restent très satisfaisantes pour les emprunteurs.

Les délais de traitement impactent la finançabilité

Le financement des résidences principales et secondaires est en très léger recul (-1 point). Une situation qui s'explique principalement par les délais de traitement qui sont plus longs du fait des perturbations du confinement et des congés : ces délais induisent des priorisations de dossiers selon les projets / profils.

Les taux immobiliers en juillet 2021

Après deux mois de hausse consécutive, les premières grilles reçues début juillet indiquent une baisse des taux.

L'approche des congés d'été pousse généralement les banques à adopter une politique d'octroi de crédit moins accommodante. Cependant, les dépôts sont encore très élevés, ce qui les encourage à favoriser l'emprunt.

Les taux moyens sont ainsi de 0,90 % sur 15 ans, 1,07 % sur 20 ans et 1,24 % sur 25 ans. Les meilleurs profils bénéficient d'une baisse globale comprise entre 0,03 % et 0,07 %. Ils peuvent emprunter à 0,73 % sur 15 ans, 0,86 % sur 20 ans et 1,06 % sur 25 ans.

Pour aller plus loin : Connaître les taux du moment

Pour aller plus loin : Connaître les taux du moment En parallèle, l'OAT 10 ans reste positif, et connaît une légère hausse sur le mois de juin, pour atteindre 0,125 % au 1er juillet 2021.

L'OAT conserve des niveaux similaires à ceux de mai 2021. Il est encore difficile d'anticiper une évolution des taux directeurs, selon la politique de la BCE. Mais s'ils venaient à remonter, les taux immobiliers suivront.

"Cette baisse s'applique mécaniquement, les taux du précédent trimestre étant inférieurs aux niveaux historiques de fin 2019. Des emprunteurs, notamment les plus âgés, pourront avoir plus de difficultés à financer leur projet."

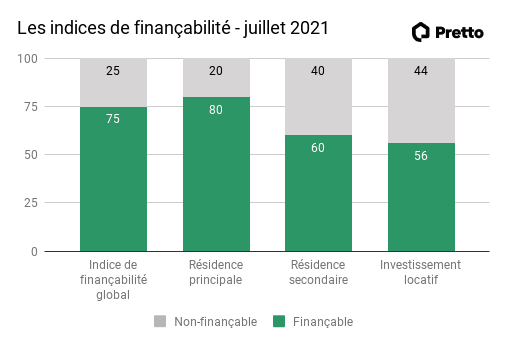

Un indice de finançabilité qui reste stable

Le financement des résidences principales reste stable. La finançabilité des investissements locatifs augmente d'un point, et celle des résidences secondaires de 3 points.

"Cette hausse est principalement due à une demande de profils parisiens à la recherche d'une résidence secondaire en régions. Ils mobilisent un budget conséquent qui leur offre de belles opportunités et facilite l'emprunt."

Pour aller plus loin : Résidence secondaire : ce que recherchent les Franciliens

Pour aller plus loin : Résidence secondaire : ce que recherchent les Franciliens

Les taux immobiliers en août 2021

Les congés d'été poussent une grande majorité des banques à une certaine stabilité des taux immobiliers pour le mois d'août. L'OAT 10 ans est de nouveau négatif.

En juillet, malgré les congés d'été, les banques avaient appliqué une baisse des taux. Cette fois-ci, elles ont préféré, hormis quelques rares acteurs, conserver une stabilité pour éviter un afflux des dossiers, et des délais de traitement trop longs.

En parallèle, l'OAT 10 ans (les Obligations Assimilables du Trésor) est à nouveau négatif à 0,13 %, enregistrant une baisse de -0,25 bps depuis le 1er juillet. "La BCE a confirmé sa volonté de soutenir l'économie, et les taux directeurs vont rester à leur niveau actuel. L'environnement de financement devrait donc rester favorable".

Pour aller plus loin : En savoir plus sur les différents types de banques

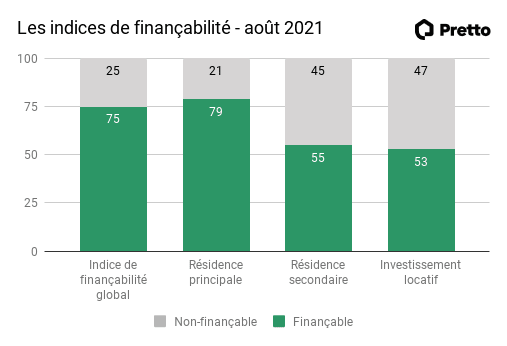

Pour aller plus loin : En savoir plus sur les différents types de banquesLe financement des résidences principales en légère hausse

Pour aller plus loin : Bien préparer sa demande de crédit immobilier

Pour aller plus loin : Bien préparer sa demande de crédit immobilierLes taux immobiliers en septembre 2021

La rentrée est arrivée et avec elle, son traditionnel lot de nouveautés, dont les taux immobiliers ! Et bonne nouvelle, ils sont à la baisse ! Une tendance qui pourrait bien accélérer une production de crédit immobilier déjà exceptionnelle au 1er semestre.

En ce mois de septembre, les banques ont choisi d'abaisser leurs taux. Sur la base des premières grilles reçues, les taux moyens sont ainsi de 0,83 % sur 15 ans, 0,98 % sur 20 ans et 1,16 % sur 25 ans. Pour les meilleurs profils, il est possible d'emprunter à moins d'un 1 % sur toutes durées : 0,69 % sur 15 ans, 0,85 % sur 20 ans et 0,99 % sur 25 ans.

Cette baisse participe à la bonne rentrée de septembre, qui reste un des meilleurs moments pour acquérir un bien. Les banques bénéficient encore d'une importante marge de manœuvre pour financer des projets immobiliers.

Pour aller plus loin : Quelle banque propose le meilleur taux immobilier ?

Pour aller plus loin : Quelle banque propose le meilleur taux immobilier ?Vers une production de crédit immobilier inédite en 2021 ?

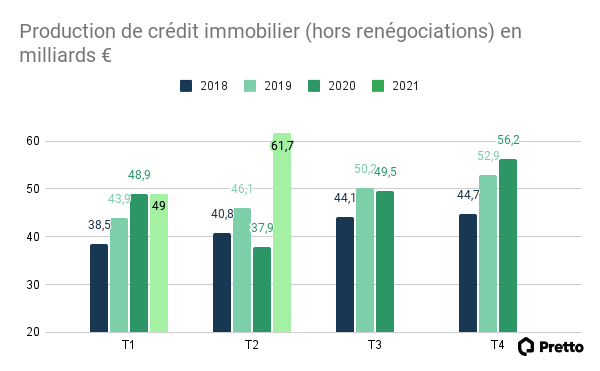

Cette période de taux bas devrait encore favoriser la production de crédit. Mesurée par la Banque de France, elle permet de suivre les encours des nouveaux crédits immobiliers sur une base mensuelle. Au 1er semestre 2021, la production de crédit a atteint un niveau record avec 110,7 milliards d'euros (hors renégociations), soit une augmentation de 27 % par rapport au 1er semestre 2020. C'est aussi +22 % comparé à la même période en 2019, année record pour le marché immobilier. La hausse s'est poursuivie en juillet 2021, avec 20,4 milliards d'euros, "historiquement la plus importante pour un mois de juillet" pour la Banque de France (13,6 milliards en juillet 2020 et 17,4 milliards en juillet 2019).

Comme nous le pressentions, la production au 2ème trimestre 2021 a été soutenue. Ces chiffres inédits témoignent d'un fort dynamisme du marché immobilier et de l'activité des banques qui ont prêté au plus grand nombre, grâce à des dépôts importants et des taux bas.

L'indice de finançabilité reste stable

La finançabilité des emprunteurs reste stable, en particulier sur les demandes de financement de résidences principales. Cependant, les résidences secondaires connaissent une forte chute de 5 points ainsi que l'investissement locatif de 2 points.

Pendant l'été, les banques ont moins de capacité à traiter les demandes, ce qui a engendré une priorisation des projets d'achat de résidence principale par rapport aux autres types de biens.

Pour aller plus loin : La marche à suivre pour obtenir son prêt facilement

Pour aller plus loin : La marche à suivre pour obtenir son prêt facilementLes taux immobiliers en octobre 2021

Qui dit nouveau mois, dit nouveaux taux immobiliers. Et les voilà qui continuent de baisser. Octobre, c'est aussi le dernier mois pour obtenir son prêt à taux zéro !

Selon les premières grilles des banques, les taux connaissent une légère baisse par rapport au mois de septembre. Notre estimation des taux moyens en ce mois d'octobre est de 0,83 % sur 15 ans, 0,99 % sur 20 ans et 1,15 % sur 25 ans. Les meilleurs profils peuvent emprunter à 0,70 % sur 15 ans, 0,87 % sur 20 ans et 1 % sur 25 ans.

"Les banques ont continué de baisser leurs taux tout au long du mois de septembre, ce qui a par ailleurs favorisé la production de crédit à la rentrée. Elles n'avaient donc aucune raison de les remonter ce mois-ci. D'autant plus qu'il leur reste de la marge de manœuvre pour financer des dossiers avant la fin d'année."

Cette légère baisse des taux reste décorrélée de l'OAT 10 ans (Obligations Assimilables du Trésor), qui évolue en territoire positif à +0,131% le 05/10. Bien que l'inflation dans la zone euro soit à 3%, la Banque Centrale Européenne a affirmé continuer son plan de rachat d'actifs jusqu'au T2 2022.

"S'il y a une remontée des taux, elle se fera de façon progressive pour ne pas alerter les marchés financiers. Les taux immobiliers ne devraient pas connaître de hausse brutale; les banques peuvent encore compter sur l'importante épargne des Français."

Le taux d'usure, possible frein au financement

Ce contexte de taux bas continue d'assurer des conditions d'emprunt favorables aux potentiels acheteurs. Le mois d'octobre devrait donc participer au record de la production de crédit immobilier déjà observé cette année. A ce titre, les derniers chiffres de la Banque de France sur la production de crédit en août attestent d'un niveau "grandement supérieur à la moyenne mensuelle sur les cinq années précédentes" (23,7 milliards d'euros).

Pour aller plus loin : Quelle banque propose le meilleur taux immobilier ?

Pour aller plus loin : Quelle banque propose le meilleur taux immobilier ?Possible frein au dynamisme ambiant cependant : le taux d'usure, qui connaît une baisse importante depuis le début de l'année 2021 : baisse de 18 points de base pour les prêts entre 10 et 20 ans, et de 0,26% pour les prêts de 20 ans et plus. Il est donc aujourd'hui de 2,39% pour les prêts à taux fixe entre 10 et 20 ans, et de 2,41% au-delà de 20 ans.

"Cette baisse du taux d'usure suit logiquement l'évolution des taux du trimestre dernier. Elle risque de freiner les ménages les plus fragiles dans leur projet d'achat immobilier."

Pour aller plus loin : La marche à suivre pour obtenir son prêt facilement

Pour aller plus loin : La marche à suivre pour obtenir son prêt facilementLéger recul de la finançabilité

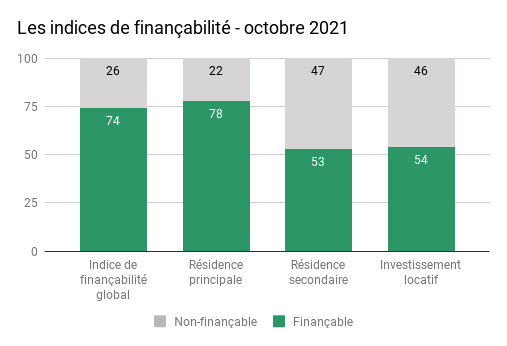

La finançabilité des emprunteurs reste stable sur les différents projets analysés par Pretto (résidence principale, résidence secondaire et investissement locatif). Cependant, l'indice global de finançabilité perd un point, passant de 75 à 74 points.

Les taux immobiliers en novembre 2021

Après des mois de taux en baisse, les banques ont décidé de remonter leurs taux immobiliers. La raison : le contexte économique, notamment la forte inflation.

Selon nos premières estimations, ils sont en moyenne de 0,91 % sur 15 ans, 1,06 % sur 20 ans et 1,23 % sur 25 ans pour le mois de novembre. Pour les meilleurs profils, c'est 0,77 % sur 15 ans, 0,93% sur 20 ans et 1,08% sur 25 ans.

Et si vous vous intéressez aux détails des taux par tranche de revenus, voici un petit tableau avec quelques informations :

| Taux en novembre 2021 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,07 % | 0,86% | 0,77% |

| sur 20 ans | 1,21 % | 1,02% | 0,93% |

| sur 25 ans | 1,41 % | 1,18% | 1,08% |

En cette fin d'année 2021 exceptionnelle au regard de la production de crédit, cette hausse intervient alors que les OAT 10 ans (Obligations Assimilables du Trésor) sont repassées en territoire positif depuis début septembre.

Les tensions sur les marchés et l'inflation n'avaient jusque là pas impacté les taux immobiliers, car les banques disposaient de niveaux très élevés de liquidités issus de l'épargne exceptionnelle des ménages. Avec la reprise, les niveaux de disponibilités se normalisent, et le lien classique entre les marchés et les taux resurgit. La suite dépendra du caractère durable de l'inflation et de son traitement par la BCE, qui pointait hier encore vers une stabilité des taux directeurs en 2022.

Des conditions de financement encore très favorables en 2022

Pour aller plus loin : Connaitre sa capacité d'emprunt

Pour aller plus loin : Connaitre sa capacité d'emprunt"De rares opportunités existent encore toutefois pour de très beaux profils, généralement jeunes. Faut-il encore qu'ils soient avancés dans leur projet s'ils espèrent conclure avant le 31 décembre".

C. (33 ans) & A.(35 ans), couple marié, cadres supérieurs dans de grands groupes avec 150 000€ de revenus annuels nets, déjà propriétaires de leur résidence principale et d'un bien en location pour 3431€ / mois de mensualité. Le couple prévoit d'acheter un studio en locatif à Paris pour 250 000€. Leur taux d'endettement est de 35,6% et avec assurance, de 35,9%. Leur dossier a obtenu un accord de financement.

Bien que la situation économique soit légèrement tendue en cette fin d'année, les banques se veulent très positives pour 2022.

Portées par une année 2021 exceptionnelle, avec notamment un nombre record de transactions immobilières, elles ont revu leurs objectifs à la hausse pour l'année prochaine. La reprise économique est plus forte que prévu, et le chômage est en recul. Des indicateurs qui ont de quoi rassurer.

La finançabilité reste stable

Pour aller plus loin : Comment sont calculés les intérêts d'un prêt immobilier ?

Pour aller plus loin : Comment sont calculés les intérêts d'un prêt immobilier ?

Les taux immobiliers en décembre 2021

Après une première hausse des taux immobiliers en novembre dernier, leur remontée se poursuit. En cause : une partie des banques n'avait pas revu leurs grilles le mois dernier.

Cette hausse est particulièrement due à certaines banques qui n'avaient pas augmenté leurs taux en novembre. C'est aussi un effet classique de fin d'année : les banques ont dans l'ensemble atteint leurs objectifs.

Bien que proche de 0%, l'OAT continue d'être positif et ne cesse de fluctuer. Les marchés financiers s'inquiètent des risques sur l'économie, qui pourrait pâtir de la 5ème vague et de l'inflation. Les liquidités en banques ont aussi reculé : la décollecte du livret A a atteint plus de 2,80 milliards d’euros en octobre dernier.

| Taux en novembre 2021 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,05 % | 0,85% | 0,76% |

| sur 20 ans | 1,20 % | 0,99% | 0,90% |

| sur 25 ans | 1,39 % | 1,14% | 1,04% |

Estimation par tranche de revenus

HCSF : les banques en ordre de marche pour le 1er janvier 2022

Elles ont en effet paramétré leurs systèmes informatiques pour identifier les dossiers dépassant le taux d'endettement maximum de 35%. Toutes les banques ont fait le nécessaire pour se mettre en ordre de marche avant le 1er janvier. Et elles ne voient pas un frein en cette contrainte : leurs objectifs pour l'année prochaine sont très ambitieux.

Pour aller plus loin : Comment faire un crédit immobilier avec un prêt en cours ?

Pour aller plus loin : Comment faire un crédit immobilier avec un prêt en cours ?Les taux ont certes légèrement remonté, mais c'est encore le bon moment pour se lancer dans son achat immobilier. Pour les ménages qui souhaitent avoir recours au PTZ, il faudra attendre fin janvier 2022, le temps que les banques actualisent le dispositif.

La capacité de financement de tous les projets en hausse

En novembre, les banques ont mobilisé leur capacité de financement. Conséquence, le financement des résidences principales et secondaires gagne 2 points. L'indice de finançabilité de l'investissement continue de se redresser, avec un bond de 3 points.