Renégociation de crédit immobilier, le bon moment ?

- Près de 30 000 renégociations supplémentaires possibles en 2021

- Des économies considérables dans un contexte de taux bas

- Les achats immobiliers prioritaires pour les banques

Paris, le 18 février 2021 - En ce début d'année, l'environnement du financement immobilier est très favorable. Outre l'assouplissement des recommandations du HCSF, les taux de février sont passés sous le plus bas historique. L'occasion également pour renégocier son crédit, bien que les banques priorisent les financements de nouvelles acquisitions.

Au 11 février, les taux moyens restent inférieurs au point le plus bas constaté par Crédit Logement en décembre 2019 : 0,87 % sur 15 ans, 1,03 % sur 20 ans et 1,28 % sur 25 ans. Les meilleurs profils continuent de bénéficier de taux très attractifs : 0,74 % sur 15 ans, 0,85 % sur 20 ans et 1,08 % sur 25 ans.

Dans ce contexte, il peut être très avantageux de renégocier son prêt contracté il y a quelques années. "Le HCSF est aussi revenu sur le sujet des rachats lorsqu'il a assoupli les conditions d'octroi. Il n'est désormais pas nécessaire que le prêt renégocié passe sous la barre des 33 %, il suffit que la renégociation réduise ce taux d'endettement. L'autorité souhaite avant tout contenir l'endettement des ménages : un rachat avantageux est donc conforme à cet objectif" déclare Pierre Chapon, président de Pretto.

En effet, dans sa note du 17 décembre 2020, le HCSF précise à ce sujet : "la recommandation sera précisée pour confirmer qu’elle ne fait pas obstacle aux rachats et renégociations de crédits dès lors qu’ils permettent de réduire le taux d’effort ou la maturité des crédits".

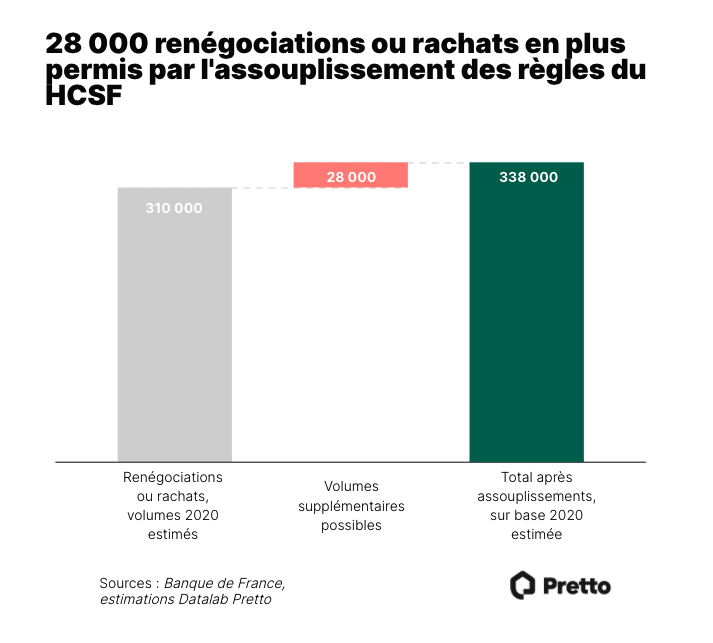

Près de 30 000 renégociations supplémentaires possibles en 2021

"La recommandation du HCSF ouvre la voie à une relance des renégociations. Bien que la production liée aux rachats ait été supérieure de 12 % à celle de 2019, on peut observer une baisse constante depuis avril 2020" indique Pierre Chapon.

Le montant des rachats de crédit est soutenu sur l'année 2020, à 59,6 milliards d'euros contre 53,4 milliards en 2019, soit une progression de 12 %. Mais les volumes de rachats sont en fait en forte baisse sur la deuxième partie de l'année : seulement 19,2 milliards au second semestre 2020 contre 33,6 milliards au second semestre 2019.

"Plusieurs effets impactent les volumes de rachats, mais nous considérons que l'entrée en vigueur quasi généralisée des recommandations du HCSF au deuxième trimestre 2020 a freiné les chiffres de la production de rachats sur toute la deuxième partie de l'année", précise Pierre Chapon, président de Pretto.

Des économies considérables pour des prêts réalisés il y a 5 ans

"Le rachat n'est pas très attractif si le prêt à été contracté il y a 2 ans, mais en 2016, les taux restaient encore assez élevés comparé à aujourd'hui. Le gain peut donc être considérable" déclare Pierre Chapon, président de Pretto.

Nous avons pris l'exemple d'un prêt initial de 250 000 € sur 25 ans à 2,12 % contracté en janvier 2016 (taux moyen selon Crédit logement en janvier 2016), avec une mensualité de 1 077 €.

Cas 1 : simple rachat du crédit

- Nouveau taux : 1,17 % sur 20 ans

- Capital restant dû (CRD) = 209 994 €

- Frais de rachat : IRA (indemnités de remboursement anticipé) = 2 207 € (6 mois d'intérêts dans la limite de 3 % du Capital restant dû)

- Autres frais (dossier/courtage) = 1 250 € + frais crédit logement = 2 774 € (dont 1 514 € récupérables en fin de prêt)

- Nouvelle mensualité : 1 010 €

- Coût du crédit (sur les 240 mois restant) : 26 388 €, contre 48 050 € initialement

Economies réalisées : 15 431 € (intérêts économisés moins les divers frais)

Cas 2 : rachat de crédit pour un investissement locatif

Monsieur X souhaite réaliser un investissement locatif sur 25 ans.

S'il conserve son prêt initial (obtenu pour sa résidence principale) :

- il peut obtenir un taux à 1,35 % avec un apport de 30 000 €. Son endettement maximal autorisé est de 35 % (avec l'assurance groupe).

- le montant maximal de son emprunt sera alors de 220 000 € (avec des revenus locatifs anticipés de 800 €/mois).

- sa mensualité concernant cet investissement locatif sera de 880 € (assurance groupe comprise)

- Au total, sa mensualité comprenant le crédit initial de sa résidence principale (de 1 077 €) et son investissement locatif sera de 1 957 €.

Si Monsieur X réalise un investissement locatif avec un rachat de son crédit initial rallongé sur 22 ans (durée résiduelle + 2 ans) :

- il peut racheter son crédit initial sur 22 ans à 1,35 % avec une nouvelle mensualité de 948 € (vs 1 077 €)

- son investissement locatif sera sur 25 ans à 1,35 % avec apport de 30 000 € Son endettement maximal autorisé est de 35 % (avec l'assurance groupe).

- Il est alors possible d'augmenter la capacité d'emprunt pour l'investissement locatif : 30 000 € supplémentaires (sans changer l'endettement). Soit un crédit d'un montant de 250 000€ (revenus locatifs anticipés de 830 €/mois). La mensualité sera de 1 015 € (assurance groupe comprise) pour cet investissement.

- Au total, sa mensualité comprenant le crédit racheté de sa résidence principale (de 948 €) et son investissement locatif sera de 1 957 €.

Les achats immobiliers restent prioritaires

Dans tous les cas, il convient de garder en tête qu'un rachat de crédit suppose de payer de nouveau les frais de dossier et de garantie dans une nouvelle banque, en plus des indemnités de remboursement anticipé. Mais aussi, le coût de l'assurance-emprunteur, liée à ce nouveau crédit, peut être plus élevé, l'âge de l'emprunteur augmentant.

"Bien que l'environnement de financement soit propice, les banques sont assez occupées à traiter un nombre important de dossiers d'achat immobilier. Ce sont des projets qui sont naturellement traités en priorité. Néanmoins, en organisant bien sa recherche, les opportunités de rachat existent" précise Pierre Chapon, président de Pretto.

A propos Co-fondé en janvier 2017 par Pierre Chapon et Renaud Pestre, tous deux polytechniciens, Pretto est un courtier en crédit immobilier 100% digital. Grâce à son algorithme enrichi quotidiennement, Pretto permet à ses utilisateurs de comparer les taux et conditions pratiquées par les plus grandes banques françaises et de trouver le prêt qui correspond le plus à leur profil et leur projet. A l'expérience online intuitive et sécurisée s'ajoute l'accompagnement d'un expert crédit attitré. Réactif et transparent, il coache à distance son client, négocie pour lui avec les banques et l'accompagne jusqu'à la signature. Pretto prend en charge aujourd’hui tous types de prêts. En septembre 2020, Pretto a lancé son DataLab, l’observatoire des tendances du marché immobilier, qui délivre des analyses issues de plus de 700 000 simulations annuelles. Aujourd’hui, Pretto emploie plus de 100 collaborateurs, a aidé à financer plus d’1 Mds€ en 4 ans. La société possède aussi son agrégateur d’annonces immobilières, l’application Pretto Search. Pretto a levé 1,3M€ en octobre 2017 et 8M€ en février 2019. Plus d’informations sur pretto.fr. Pour accéder à notre observatoire et nos analyses des taux, c'est ici.

Contact presse Pretto - Candide Louniangou - 06 32 76 03 27 - candide@pretto.fr